市值蒸发百亿美金,拼多多的高增长故事讲不下去了?

每一次发财报,对拼多多的股价而言,就像是一次变脸。

11月20日晚间,拼多多发布2019年Q3财报。数据显示,拼多多Q3收入75.1亿元,不及76.54亿元的市场预期,运营费用高达84.7亿元,净亏损23.4亿元,同比扩大113%。

美股尚未开市,拼多多股价在盘前应声而落,开盘前最大下跌近24%。开盘后,股价走势并没有好转,最终报收31.4美元,下跌22.89%,创下IPO以来最大跌幅,其市值缩水至365亿美元,被京东、百度和网易反超。较前一个交易日蒸发超过108亿美元,约合759亿人民币。

就像变脸一样,因为财报而引发的股价大起大落,再一次在拼多多上演。

在此之前,拼多多2018年下半年的两份财报,分别带来了股价上涨16.6%和下跌17.5%,2019年上半年的两份财报,则带来了下跌8.5%和上涨16%。

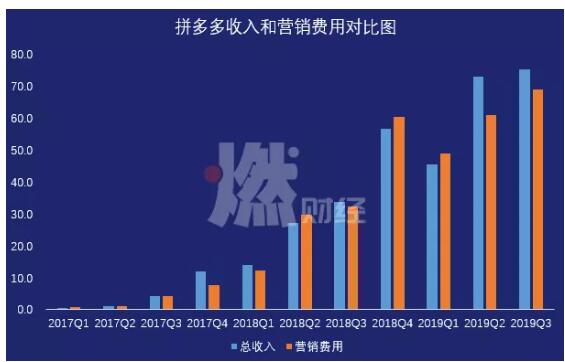

这一次,Q3的业绩让市场有点始料未及,且对拼多多股价造成巨大冲击。在这个既没有618,又没有双11,看起来平淡无奇的Q3,拼多多竟然在市场营销上花费了69亿元,而收入仅有75亿元,亏损扩大至23亿元。

“百亿补贴”是一把双刃剑。在快速增加关注度和用户参与的同时,它毫无疑问加大了拼多多的亏损。财报发布后,拼多多称,下一季度会继续百亿补贴。

拼多多试图讲一个高速增长的故事,因此短期的巨额亏损都可以容忍,但它同时面临的质疑是:这种看似算不过账来的扩张方式,究竟是否健康?拼多多的高速增长时代,还能持续多久?

增速放缓,亏损扩大

我们从两个维度来看2019年Q3拼多多的增长。

首先是用户端。

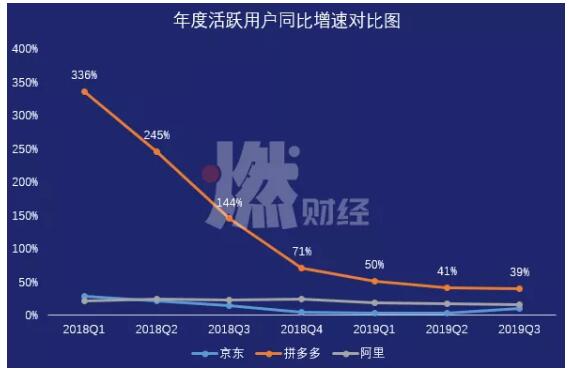

2019年Q3,拼多多的年活跃用户同比增长39%,达到5.36亿。这是拼多多首次突破5亿用户大关,距离淘宝天猫6.93亿用户,差距缩小至1.57亿。相比之下,阿里突破5亿用户是在2017年Q4,京东2019年Q3公布的年活跃用户是3.34亿。

相比上个季度,拼多多的年活跃用户增加了5310万,同期阿里和京东的数据分别是1900万和1310万。相比之下,拼多多的用户增速依然是最高的。

其次是经营端。

拼多多在Q3的GMV为8402亿元,同比增加144%。总收入75.1亿元,在线营销收入和交易服务收入分别贡献了67.1亿元和8亿元。虽然Q3依然保持了高达123%的增速,但相比去年同期近700%的增幅,拼多多的营收增长速度已大大放缓。

实际上,营收不及预期,是本次财报发布后,拼多多股价大幅下挫的重要原因。相比Q2,拼多多本季度营收仅增长了2.2亿元,而在2018年同期,这个数字是6.6亿元。

在本次财报发布前一个月,受到黄峥“真实GMV已经超过京东”等消息的影响,拼多多的股价累计上涨了19.8%,这次直接跌到了一个月前的水平。

制图 / 燃财经

营收增速放缓,净亏损却在不断扩大。

排除股权激励的影响,拼多多的经营亏损,在Q3创下了27.9亿元的历史记录。在此之前,拼多多最大的经营亏损出现在2018年Q4,为26.4亿元。但这笔亏损出现的原因是,双11的活动导致营销费用大幅增加。

另外在净亏损额度上,拼多多在Q3达23.4亿元。上个季度,这个数字是10.98亿元。

综上,各项指标增速放缓,营收不及预期,亏损幅度扩大,导致拼多多股价在财报发布后遇挫。

钱都亏在哪了?

持续扩大的亏损,加大了市场对拼多多扩张方式的担忧,也直接传导在股价表现上。

实际上,在过去的连续五个季度,拼多多的亏损额度影响着它在财报发布当天的股价变动。

2018年Q4、2019年Q1、2019年Q3,这三个季度拼多多均出现较大幅度的亏损。与之相对应,拼多多的股价在财报发布当日均出现大幅下跌。

亏损在很大程度上来自于激进的补贴和营销策略。

在阿里、京东和拼多多这三家中国最大的电商公司中,拼多多是唯一一家营销费用比收入还要高的公司。

制图 / 燃财经

在过去的11个季度,拼多多有5个季度,在市场营销上的支出,超过了季度总收入。换言之,在这5个季度里,拼多多的总收入,都不足以覆盖市场营销这一项成本。如果再算上日常管理和研发费用,拼多多更加入不敷出。这是典型的烧钱模式。

营销开支主要来自线下广告和线上优惠券。相比复杂的优惠补贴政策,拼多多的补贴简单粗暴。最典型的是拼多多自研的“百亿补贴”。

这一年,拼多多联合品牌商高调推出“百亿补贴”活动,针对高客单价的品牌商品让利,挑选热门商品直接进行打折补贴,补贴的成本由店铺一起或由拼多多单独承担。

补贴背后的逻辑是,拼多多在广袤的“五环外”市场站稳脚跟后,开始反攻一二线城市,以补贴为抓手来吸引一二线城市的用户,农村包围城市。

今年的双11,阿里和京东都高调公布了自己平台上的双11战绩,唯独拼多多缺席。拼多多只公布了这样一组数据:卖出了40万台iPhone11及1000辆国产汽车。这体现了拼多多对一二线城市高客单价用户的重视。

这带来了用户数量的增加和客单价的提升。2019年Q3,拼多多平台上的用户年度支出为1567元,去年同期为894元。

在亏损这件事情上,拼多多创始人黄峥显得毫不担心。此前,他直言拼多多“随时具备了产生收入和随时赚钱的能力”。换言之,长期是增长战略,也是与变现的取舍。在Q3财报电话会议上,拼多多方面表示,“我们更多的关注用户的参与,而不是变现。”

为了支撑补贴继续,拼多多已储备粮草。今年2月,拼多多增发10亿美元融资;9月,通过可转债再融资10亿美元。Q3财报会议上,拼多多方面称,在下一季度会继续“百亿补贴”战略。

拼多多距离阿里有多远?

从战略层面来看,拼多多是铆足了劲,要维持当前高速增长的策略。以亏损换市场,以补贴抢用户。

拼多多已经多次超越京东。在用户规模上,拼多多在2018年Q2首次超越京东。在真实支付GMV上,黄峥称已经超过京东,比原计划提前两年。在市值上,拼多多已经和京东不相上下,在此消彼长中争夺中国第二大电商的位置。现在唯一能让拼多多对标并试图赶超的,当属阿里。

年度活跃用户是一个特别关键的指标,它代表了一家互联网公司的流量获取能力。

一个数据是,2019年Q3,拼多多的年度活跃用户突破了5亿,是京东的1.6倍,阿里的近八成。阿里直到2017年才突破5亿大关,拼多多只用四年时间就做到了。

制图 / 燃财经

另外,拼多多还保持着远高于同行的增长速度。用户同比增速虽然在Q3有所降低,但依然高达39%,高于京东和阿里增速之和。按照这个速度,拼多多将有可能在一年之内,在用户数量上达到阿里的规模。

制图 / 燃财经

拼多多是阿里最有力的挑战者。二者同为平台型电商,最终面向同一类人群,提供综合化的产品和服务。过去屡次出现的商家“二选一”,已经将这种竞争直接摆上了台面。

在营收规模上,拼多多是阿里的6%;在净利润规模上,阿里每个季度有百亿净利,拼多多持续亏损;在市值上,拼多多是阿里的8%;在用户规模上,拼多多是阿里的77%。

从目前的格局来看,拼多多将用户增长放在了首位,这是它冲击阿里的排头兵。事实上,拼多多也已经对阿里造成了冲击。

但在盈利能力上,拼多多和阿里的差距异常悬殊。即便已经到了千亿营收的规模,阿里依然还保持着超过40%的季度营收增速。在Q3,拼多多的营收增速已经降至123%。对于拼多多而言,这并非一个好消息。

另外,阿里在电商业务之外,拥有完善的生态,以及庞大的投资版图,这些是冰山之下看不见的后盾。拼多多虽然彪悍,但目前尚无法撼动阿里的地位。

拼多多还在高速追赶,虽然速度已不同往昔,但依然不可忽视。这季财报后,拼多多将如何挽回蒸发的市值,继续赶超京东挑战阿里,将考验团队的战略和执行力。