华领资产35亿诈骗案:创始人造庞氏骗局 3家A股踩雷

4人被抓。

近日,上海公安局浦东分局发布通报称,根据群众举报,已对上海华领资产管理有限公司(以下简称“华领资产”)涉嫌“集资诈骗罪”立案侦查。根据警方通报,华领资产在经营过程中,通过虚构银行承总汇票收益权转让,包装发行私募基金产品的方式骗取投资人资金,诈骗资金用于还付本息、个人挥霍等。

根据《国际金融报》,华领资产“爆雷”总金额高达35亿元。与此同时,3家上市公司——康力电梯(7.790, -0.05, -0.64%)、上海洗霸(19.740, -0.01, -0.05%)、中原内配(5.430, -0.07, -1.27%)牵涉其中,合计“踩雷”1.19亿。时间财经拨打华领资产官网电话,始终无人接听。

有意思的是,华领资产此前还曾遭遇“李鬼”事件。根据中国裁判文书网,2018年5月有多名投资者以合同纠纷为由将华领资产告上法院,原告声称购买了华领旗下的“泽银稳健系列票据分级私募基金”,金额从2万到20万不等,而根据法院的判决,这些投资者涉及一起“耿旭琦涉嫌非法吸收公众存款案”,后者伪造了华领资产的公司印章和相关文件。

庞氏骗局?

根据中国证券投资基金业协会提供的资料,华领资产成立于2013年,于2015年在协会备案登记。华领资产的注册资本为1亿元,备案信息显示已全部实缴。根据协会从业人员管理平台,华领资产共有员工11名,其中8人取得了基金从业资格。

来自:证监会官网

华领资产旗下共管理57只基金,其中票据类私募基金38只,根据公示信息,“华领稳健系列票据分级私募基金“发行了26期,“华领定制系列银行承兑汇票分级私募基金”发行了10期,“华领恒赢票据私募投资基金”和“华领定制票据私募基金”各发行了1期。

公开资料显示,票据基金是较为常见的一种私募产品形式,由资管机构募集资金,投向银行承兑汇票或票据收益权。该形式产品宣传的亮点在于,银行承兑汇票,收益稳健,流动性高。

一位来自广东的投资人王伟(化名)向时间财经表示,“2018年的时候,我们当地的一些理财师向我介绍了这个产品。当时说这个产品的特点是保本,理财师向我保证了三点:第一投资标的是银行承兑汇票,我们都知道这个是低风险;第二是这个项目在证监会有备案;第三是里面有一个中海外的劣后资产,如果亏钱的话是中海外先亏。”

据《国际金融报》报道,“华领泽银稳健系列票据分级私募基金”和“华领定制系列银行承兑汇票分级私募基金”两个系列产品,于2016年非公开募集,通过华领资产直销,开放式运作,总规模为35亿元,分为优先级份额(A类份额)和劣后级份额(B类份额)。优先级基金份额为23.7亿元,劣后级份额为11.3亿元。

其中,康力电梯、上海洗霸、中原内配3家上市公司和个人投资者认购的基金份额为优先级份额(A类份额);劣后级投资者包括两个法人劣后级——中海外能源集团有限公司和宁波繁锦企业管理咨询合伙企业,以及2个自然人劣后级——许映芳和董敏。其中,董敏是孙祺的妻子。

在王伟看来,华领资产从头到尾都是创始人孙祺做出来的一个庞氏骗局。“事件性质的恶劣程度,不像以往爆雷那样拿我们的钱投资失败。他不做任何投资,不做任何事情,只是花掉或者转移资产”,王伟说。

牵涉神秘阜兴系

根据华领资产官网介绍,孙祺是加州大学洛杉矶分校(UCLA)企业金融专业硕士研究生学历、复旦大学EMBA。此前接受媒体的采访,孙祺表示自己高中大学的时候踢过足球,算是“半个运动员”。

孙祺历任江苏省国际信托有限公司证券部总经理助理、江苏省南京市金鑫投资有限公司高级投资经理、誉享投资管理(上海)有限公司副总经理。成立华领资产后先后获得“21世纪经济报道”2017年度产融结合创新人物、“今日财富”2018中国产业投资创新驱动人物奖、“经济日报”全国服务业最具影响力领袖人物“年度十大创新人物”等殊荣。

前述投资者王伟告诉时间财经,“孙祺在2015年成立华领,2018年以前没有太多实质性的操作,只推出了几个很小的理财产品,也没有出过什么问题”。在王伟看来,筹备两年之后孙祺开始了他的“诈骗”之旅:“我们这些受害人大多是2018年初购买他的产品,买的时候都是100万起步。孙祺本来想玩一个资金池游戏,用新的钱去付旧账,但在2018年因为遭遇了危机就玩不下去了。”

根据中基协官网,华领资产于2018年12月24日和2019年9月3日分别被上海证监局采取出具警示函和采取责令改正的行政监管措施。而根据界面新闻报道,华领资产曾因涉及“阜兴系”私募产品被伤害证监局出具警示函。

“阜兴系”主要为上海阜兴集团“富二代”老板朱一栋实控的数家私募机构,根据《财经》等媒体报道,阜兴系一度运作上百只私募基金,于2018年6月前后暴雷,涉及的私募产品总规模达到180亿元。

来自河南的投资人陈诚(化名)告诉时间财经,他购买的是华领稳健15号票据分级私募基金:“本来是2019年4月25日到期,到期后华领一直不肯付还本息,先说是7月,然后拖到9月,最终在11月爆雷。”

时间财经查阅中国裁判文书网发现,今年以来已至少有13位投资人向法院起诉华领资产,其中涉及4起基金交易纠纷和9起合伙协议纠纷,标的金额从100万元到300万元不等。

王伟告诉时间财经,2018年年底被证监会出具警示函之后,华领资产的资金链就断了,孙祺也跑不了,之后一直想办法处理。一方面不断拖时间并趁机转移资产,另一方面购买一些劣质资产,并告诉投资人这些资产值20个亿。

来自:时间财经

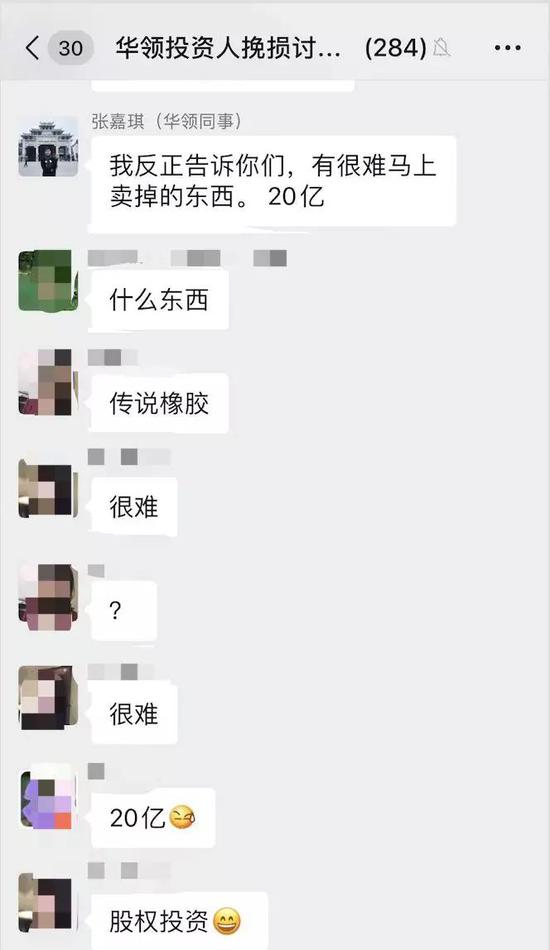

王伟向时间财经出示了一张华领投资人微信群的聊天截图,一位疑似华领工作人员在群中表示,“有很难马上卖掉的东西,价值20亿”。王伟表示,这个工作人员口中价值20亿的就是上述的劣质资产。

根据天眼查和基金业协会的资料,华领资产旗下还有数只不良资产收购基金和股权投资基金。此外,华领集团旗下还有一个股权投资机构——上海华领鋆弘股权投资基金管理有限公司(以下简称“华领鋆弘”)。

根据基金业协会的备案信息,华领鋆弘旗下有三只股权投资基金:上海鹿竹投资中心、宁波银彦投资管理中心、宁波鉴信投资管理中心。时间财经查阅公开资料发现,这些基金投资的标的大多存在异常。

来自:天眼查

以上海鹿竹投资中心为例,天眼查显示公司共有13名股东,除了孙祺在内的3名原始股东外,其余9名自然人股东和1名法人股东实缴货币资本1200万元。而成立至今,基金只投资了一家江苏彤明高科汽车电器有限公司。根据天眼查,2014年以来彤明高科曾经60多次因为合同纠纷被人起诉,并多次成为法院的执行对象,其中在2018年鹿竹投资也因合同纠纷将彤明高科诉至法院。

王伟告诉时间财经:“9月份之后华领和我们开会说要签协议,说第一年返35%,第二年返另一部分,希望把刑事案件变成民事纠纷。根据最近这两天的信息,孙祺已经承认自己是庞氏骗局,说这些钱都自己用了,但拒不交代资金流向。”

托管人未尽责?

除华领资产外,也有投资人质疑该起案件中托管人“恒泰证券”的角色。王伟向时间财经表示,“我们的钱是打到恒泰而不是打到华领,恒泰在里面起到一个监管的角色,应该华领资产把一个投资项目给到恒泰,然后恒泰才打钱。”而在本案中,投资人质疑华领资产把钱挪用的时候,恒泰没有完成监管的职责。

根据公开资料,恒泰证券成立于1998年,其前身为内蒙古证券,于2015年8月获中国证监会核准证券投资基金托管资格。而根据此前多家媒体报道,恒泰证券曾是民营金融集团“明天系”的一员,后者控制的金融帝国总资产一度高达3万亿元。